【国信港股&海外】半导体专题研究三:如何看懂半导体制造(代工)

硅片产业链

硅是极为常见的一种元素,广泛存在于岩石、砂砾、尘土之中。

按照工艺类型,半导体硅片可分为抛光片、外延片和以SOI 硅片为代表的高端硅基材料。

一般而言,8 寸以下的集成电路产线用抛光片,45nm 及以下线宽的12 寸晶圆用外延片,SOI 是一种新型工艺。

l 抛光片是应用范围最广泛,用量最大、最基础的产品,其他的硅片产品也都是在抛光片的基础上二次加工产生的。抛光片去除了表面残留的损伤层,实现了硅片表面的平坦化,可用于制作存储芯片、功率器件及外延片的衬底材料。

l 外延片是在抛光片衬底上生长一层单晶硅,这层单晶硅称为外延层;在外延层上注入基区、发射区等等。因为,在双极型器件和集成电路中,为了减小集电极串联电阻,以降低饱和压降与功耗。可用于通用处理器芯片、图形处理器芯片、二极管、IGBT 功率器件的制造;

l SOI 硅片能够减少寄生电容和漏电现象,消除闩锁效应。在MOSFET 及其集成电路中,主要是为了降低导通压降与功耗,有时是为了隔离的需要。在CMOS-IC 芯片中,比较多地倾向于采用SOI 衬底片,主要是为了减弱或者避免闩锁效应,同时也可以抑制短沟道效应,这对于ULSI 具有重要的意义,被用于射频前端芯片、功率器件、汽车电子等领域。

绝缘体上硅还用于航天电子、导弹等武器系统的控制和卫星电子系统的新型硅材料,实现了CMOS 和双极电路的全介质隔离,具有无闭锁、高速、低功耗、高封装密度、抗辐射、耐高温(300 度)优点。

硅片制造工序为:拉晶—切片—磨片—倒角—刻蚀—抛光—清洗—检测,其中拉晶、抛光和检测为硅片制造核心环节。

半导体制造商在合格的硅片上刻电路(半导体制造),制造完备后再封装测试。

上游硅片市场规模

2018 年全球硅片出货面积达127.3 亿平方英寸,同比2017 年增长7.81% 。

2018 年全球硅片销售金额为114 亿美(其中中国大陆半导体硅片9.96 亿美元),同比2017 年增长30.65% ,其中每平方英寸单价为0.89 美元,较2017 年增长21% 。

2016~2018 全球半导体硅片市场销售规模CAGR 达25.75% 。

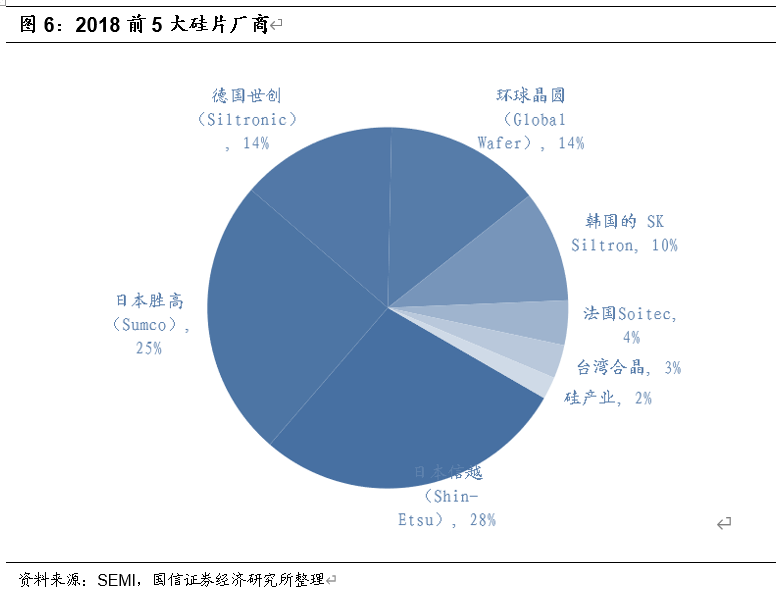

五大硅片厂垄断市场

全球半导体硅片市场主要集中在几家大企业,行业集中度高,技术壁垒较高。2018 前5 大硅片厂商合计95% 市场份额,行业前五名企业的市场份额分别为:日本信越化学市场份额28% ,日本SUMCO 市场份额25% ,德国Siltronic 市场份额14% ,中国台湾环球晶圆市场份额为14% ,韩国SKSiltron 市场份额占比为11% ,法国Soitec 为4% 。

半导体代工厂的三大指标

一是先进制程达到多少纳米

工艺制程反应半导体制造技术先进性,目前能够量产的最先进工艺是台积电的5nm ,国内半导体代工厂最新先进的是中芯国际的14nm 。此处的14nm 、5nm 是指芯片内部的晶体管的栅长,通俗讲就是芯片内部的最小线宽。

一般情况下,工艺制程越先进,芯片的性能越高,特别是数字电路。

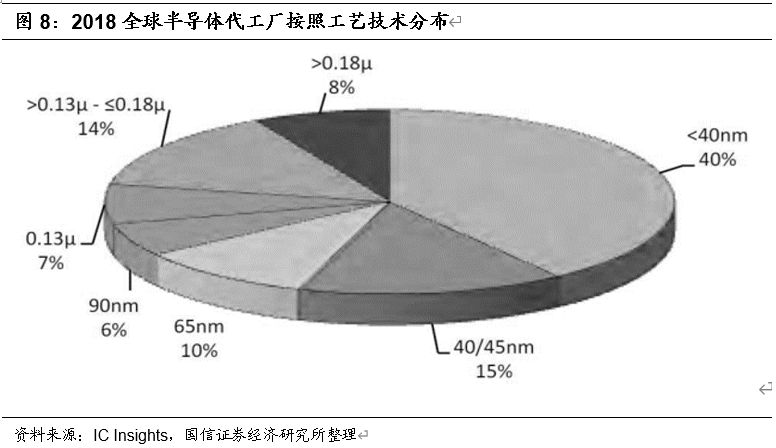

从工艺制程组成看,全球40% 的半导体代工厂收入来自40nm 及以下的先进工艺制程,这个比例将来会提升。

二是晶圆尺寸趋于大硅片

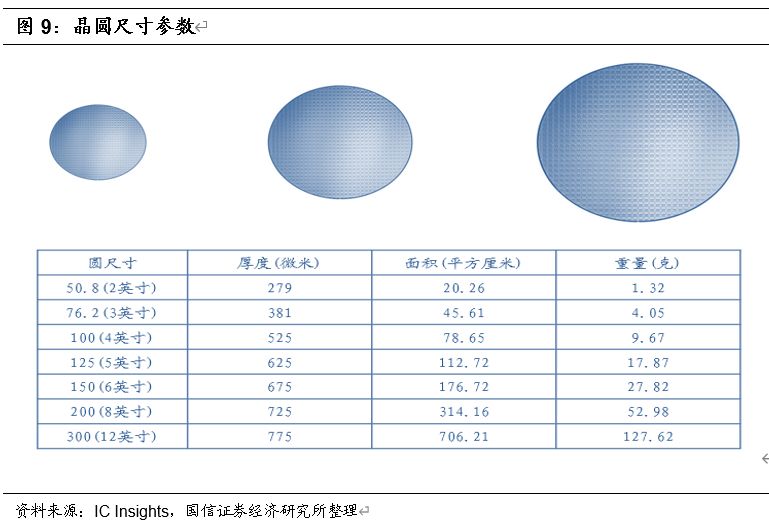

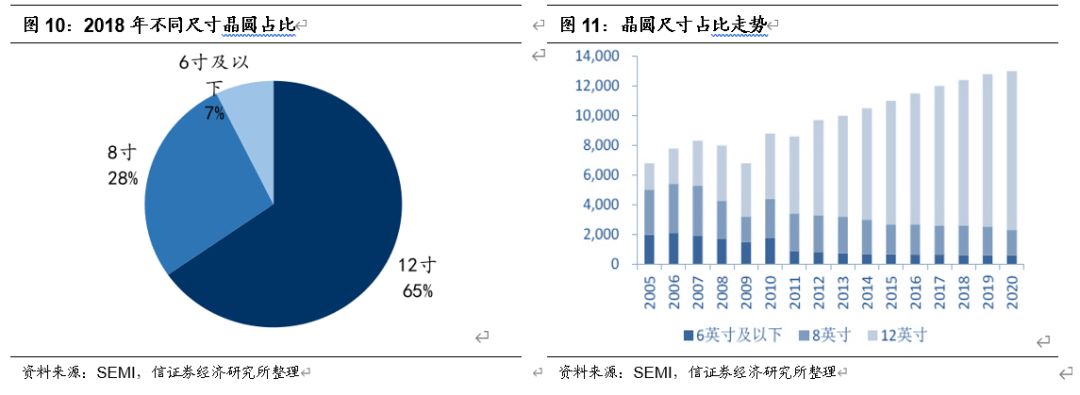

目前,全球主要晶圆尺寸是6 寸、8 寸、12 寸。

生产功率半导体主要使用6 英寸和8 英寸硅片,微控制器使用8 英寸硅片,逻辑芯片和存储芯片则需要12 英寸硅片,因此随着半导体技术的发展和市场需求的变化,目前硅片正向大尺寸趋势发展。

2018年全球12英寸硅片需求平均值要在600-650万片/月,而8英寸硅片需求平均值在550-600万片/月。就技术角度来看,12英寸硅片需求主要被NAND和DRAM所驱动,从市场角度来讲,智能手机的存储量逐渐增长以及对数据传输的依赖,促进了固态硬盘(SSD)对原有机械硬盘(HDD)的替代;传感器在智能手机中的运用也起到了一定的作用。8英寸硅片被更多的运用在了汽车电子领域,如ADAS系统与车载娱乐的普及,加剧了市场对逻辑电路以及高精度元器件的需求,长期来看8英寸硅片也依然有巨大需求。

三是产能决定短期业绩

一般情况下,半导体制造厂商不会轻易扩产,产能在1 年左右的短期内是稳定的,当半导体景气度来临,产能决定公司的收入。

截至2019 年Q3 ,全球主要半导体代工厂产能排名:台积电、联电、中芯国际、世界先进、华虹半导体。

工艺制程不是越先进越好

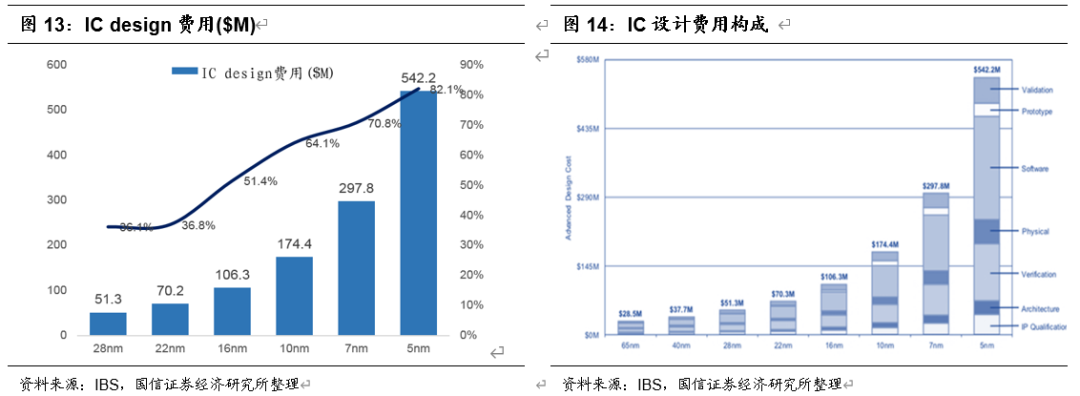

一是上游IC 设计费用越来越高。先进制程满足为设备提供了良好的功耗比,但是IC 设计费用越来越高,代际设计费用增速也越来越高。例如7nm 芯片设计成本超过3 亿美元,华为mate20 麒麟980 芯片就是用台积电的7nm 工艺制程,麒麟980 是由超过1000 名半导体工程师组成的团队历时3 年时间、经历超过5000 次的工程验证才成功应用。

IBS 的测算要是基于3nm 开发出NVIDIA GPU 设计成本达15 亿美元。从芯片设计经济效益看,7nm 是长期存在节点,5nm/3nm 的功耗性能面积成本难达到平衡点,除非有超额的出货量来均摊成本。

二是工艺逼近极限,中游投资增加但边际效果下降

14nm 之前,每18 个月进步一代的制程,性价有50% 的提升,14nm 之后,趋势就已经逐渐衰微了。

例如,当处理器速度提升1 倍,但用户体验到的速度达不到1 倍。用户体验是一个完整系统,处理器性能发挥收到内存、系统软件、网络等限制。

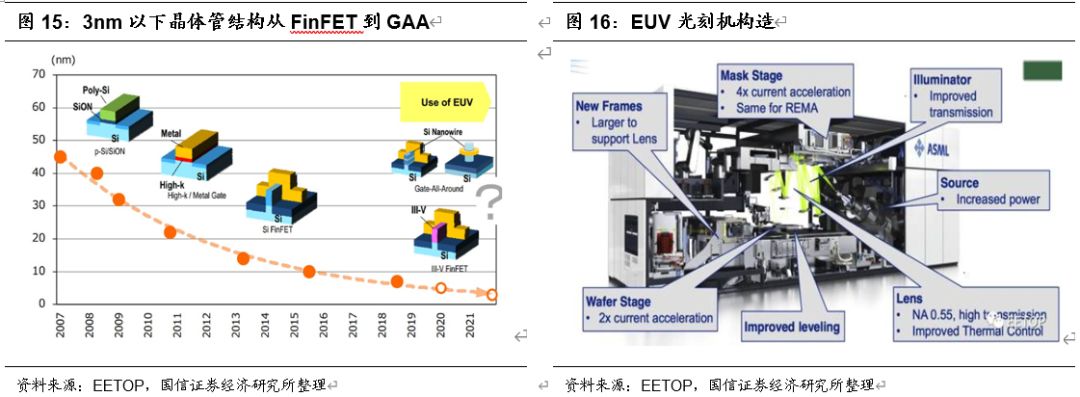

工艺尺寸的升级需要光刻系统配合,7nm 后光刻系统已经从DUV 转向EUV 升级,投资成本急剧增加,例如三星7nm 产线投资额56 亿美元升级Hwaseong 的晶圆厂,需要8 台EUV ,每套EUV 系统15 亿人民币。

另外,工艺升级晶体管升级也要创新,14nm 开创了FinFET ,3nm 需要GAA 经晶体管结构,晶体管级的创新对代工厂的产线来说是彻底的改造。

三是客户从代工厂稳定性可靠性考虑。

l 技术路线符合客户需求——客户希望代工厂的投入、发展方向符合客户技术发展方向;对现有工艺差异化技术需求。

l 扩大客户投资价值——客户希望从每一代技术中获得更多价值,充分利用设计每个技术节点所需的大量投资。

l 财务稳健确保供应——客户希望代工厂的财务稳健,以满足未来十年芯片生产需求。

考虑以上因素,格罗方德、联电都放弃14/12nm以下的开发

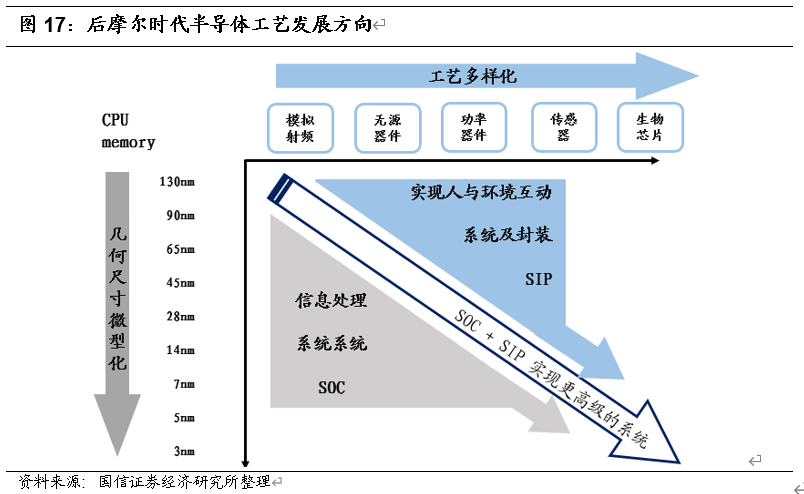

先进制程和特殊工艺双向发展

未来半导体工艺发展有两个方向,一是继续追求先进制程小型化,典型代表台积电、三星、英特尔、中芯国际;二是聚焦特色工艺的满足多样化需求,实现人与环境的互动,例如华虹半导体、联电、格罗方德、世界先进。

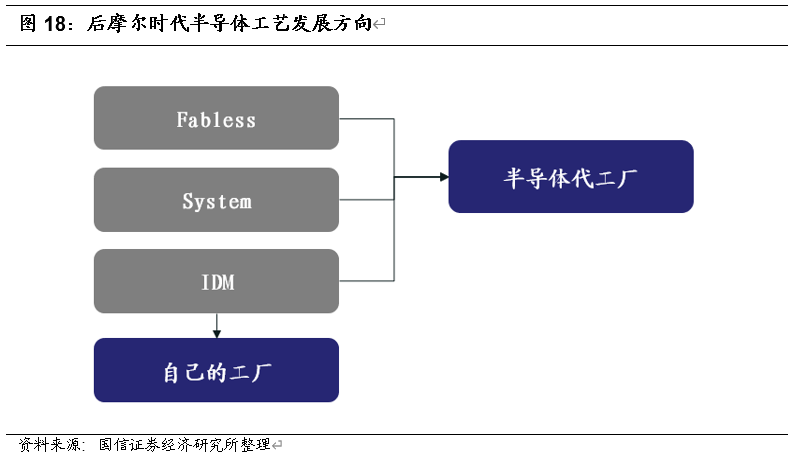

代工增速超半导体行业整体增速

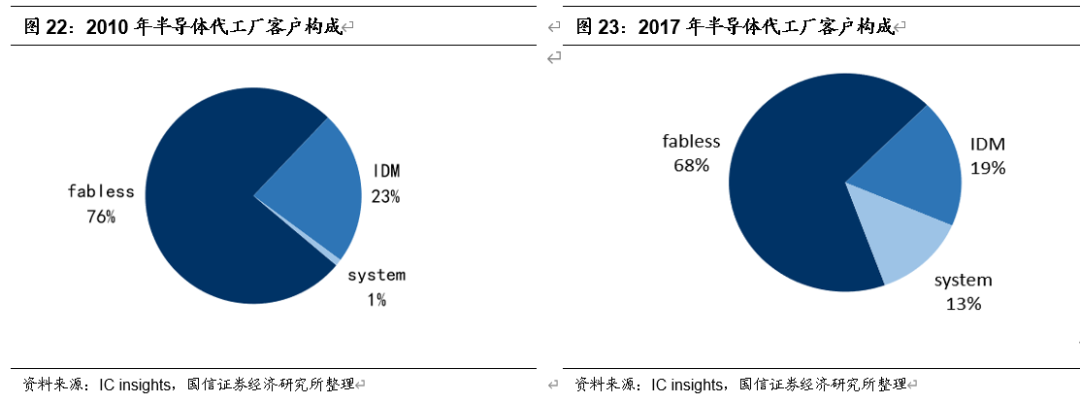

半导体厂商模式分为只有设计无制造的Fabless 模式和有设计有制造的IDM 。Fabless 、IDM 、系统厂商都是代工厂的客户。

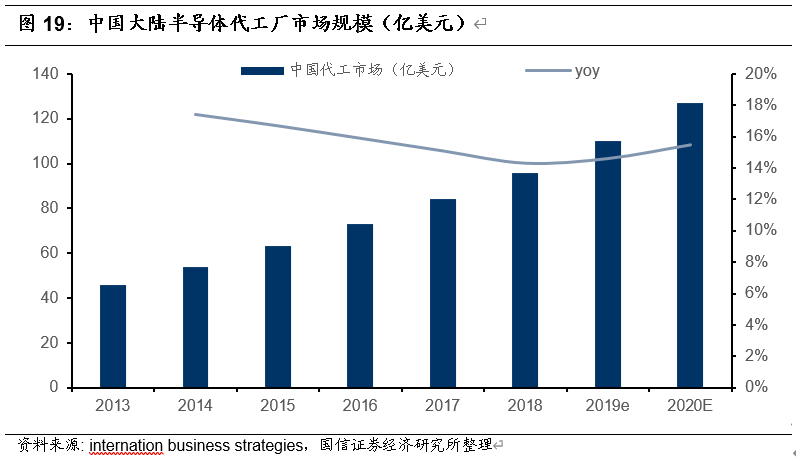

2019 年中国大陆半导体代工市场规模预计在110 亿美元同比增长14.6% 。

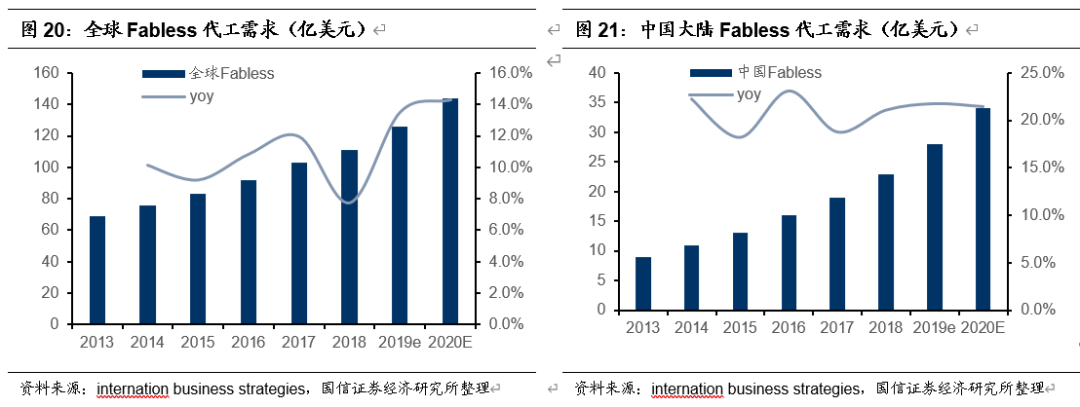

2019 年全球Fabless 半导体代工需求为1260 亿美元,同比增长13.5% ,其中中国市场需求为280 亿美元,同比增长21.7% 。

DIM 厂商产能不足的时候外找代工厂,一些system 厂商自己做芯片,例如汇川(变频器)、合肥阳光(电源)、英威腾(变频器),这些终端系统商为了减低成本,保证供应链,自己设计芯片交给代工厂制造。

半导体代工增速超半导体行业增速,2013~2019 年,全球半导体增长34% ,而Fabless 需求(对应代工厂收入)增加83% 。

全球代工厂排名

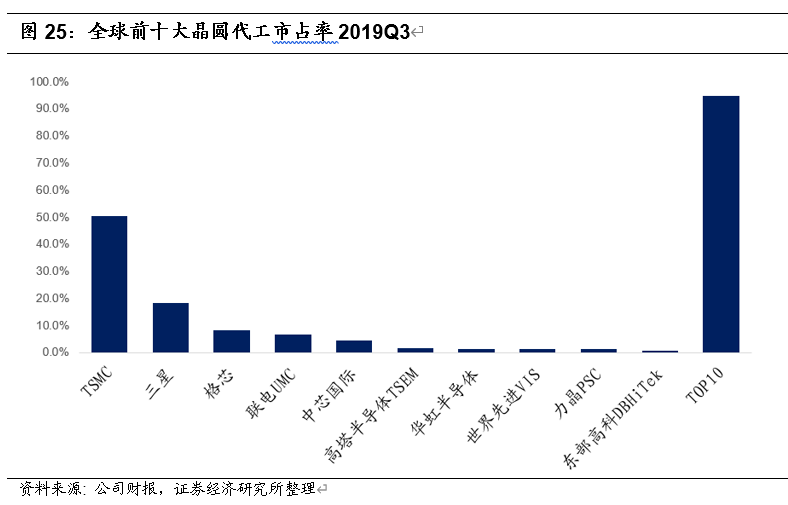

2019 年Q3 全球十大晶圆厂排名为:台积电、三星、格罗方德、联电、中芯国际、高塔、华虹、世界先进、力晶、东部高科。

国内代工龙头中芯国际排名第五,市场占有率4.4% 。

投资建议

我们认为,市场对芯片设计、半导体设备的认识已经很充分。而对半导体制造环节认识不够。同时,再加上半导体产业研究的高壁垒,导致资本市场对半导体制造是被动型忽视的。2020年是半导体制造的大年,我们继续推荐中芯国际、华虹半导体。

行业投资风险

第一, 重资产行业折旧影响利润。

第二, 资本开支大,影响现金流。

第三, 贸易战缓和,导致国内代工厂面临全球竞争。